Segédlet az iránymentes kereskedéshez

Sziasztok,

a mai bejegyzésben az iránymentes jövedelmező stratégiákat (Income Strategy) mutatom be. Manapság számos hazai fórum foglalkozik az "iránymentes" kereskedéssel, de keveset hallani azok veszélyeiről és még kevesebbet hallani a pozíciók igazitásáról, menedzseléséről.

A klasszikus értelemben vett iránymentes kereskedés alapja, hogy magas volatilitású környezetben - mikor az opciók prémiuma kellően drága - opciókat adunk el. Ezen eladott opciók kötési árfolyamát igyekszünk minél távolabb (OTM) helyezni a jelenlegi árfolyamtól. Ha a lejárat napján a mögöttes termék árfolyama a két kötési árfolyam között helyezkedik el, akkor a pozíciók tartásáért letett fedezet felszabadul és a kapott prémiumot elrakhatjuk. Igaz továbbá az is, hogy a kellő távolságban eladott opciónk alacsony valószínűséggel (20-30%) vállnak csak ITM opciókká, de egy váratlan piaci szituáció teljesen átrendezheti a játékteret és máris egy igen kényelmetlen, irányfüggő pozícióban találhatjuk magunkat.

Az iránymentes kereskedésben, az "iránymentes" azt jelenti, hogy olyan pozíciót veszünk fel, melynek Delta értéke közel nulla az adott pillanatban. Az opciók görög betűi segítenek a befolyásoló tényezők pozícióra gyakorolt hatásának vizsgálatában. Az iránymentes kereskedésben arra kell törekednünk, hogy a Delta - mely az alaptermék árváltozásának hatását mutatja - nulla legyen, a Gamma - mely a Delta változását méri - szintén alacsony legyen, a Theta - mely az idő múlásának hatását számszerűsíti- minél nagyobb pozitív szám legyen és a Vega - mely a volatilitás változásának a pozícióra gyakorolt hatását méri - minél alacsonyabb legyen, hisz nem szeretnénk kitenni magunkat a volatilitás hirtelen változásának sem (Volatility Spike).

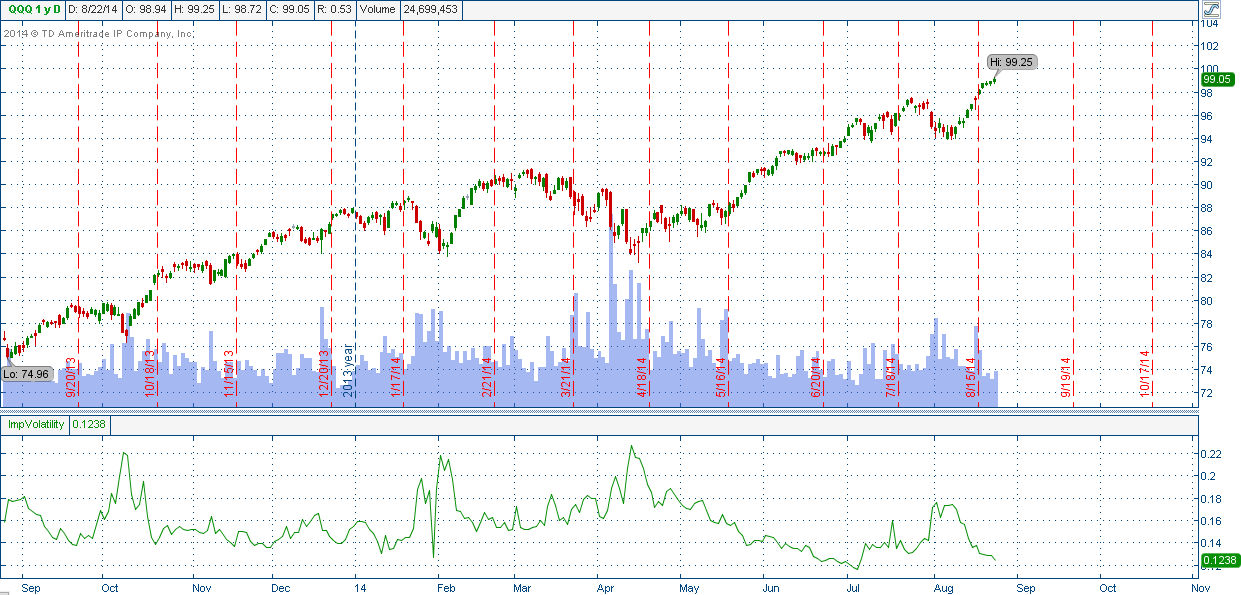

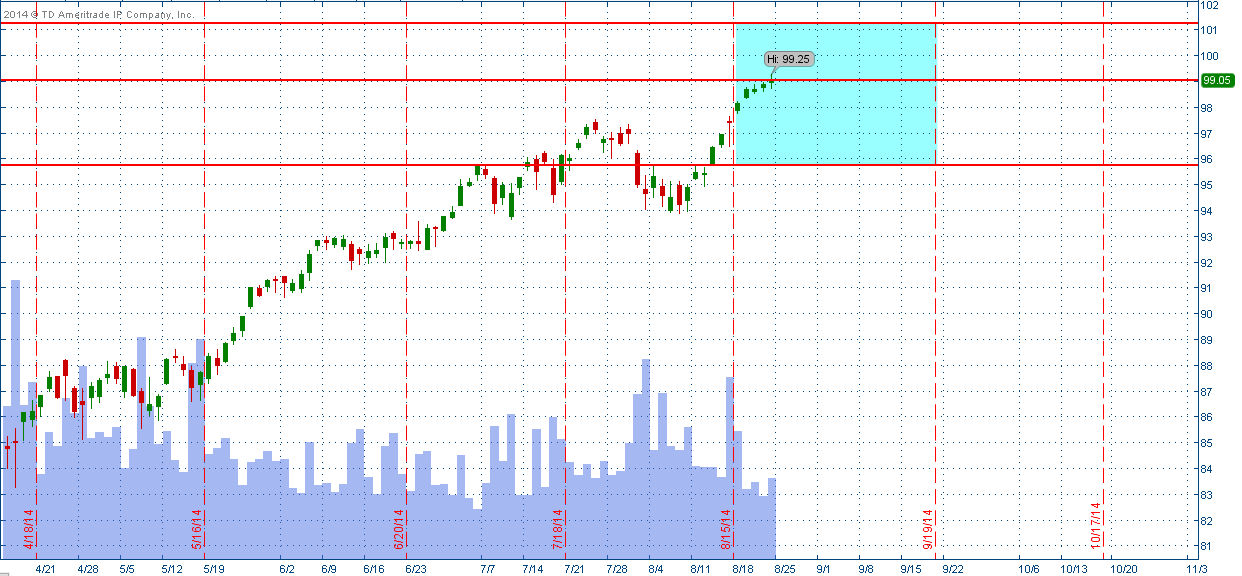

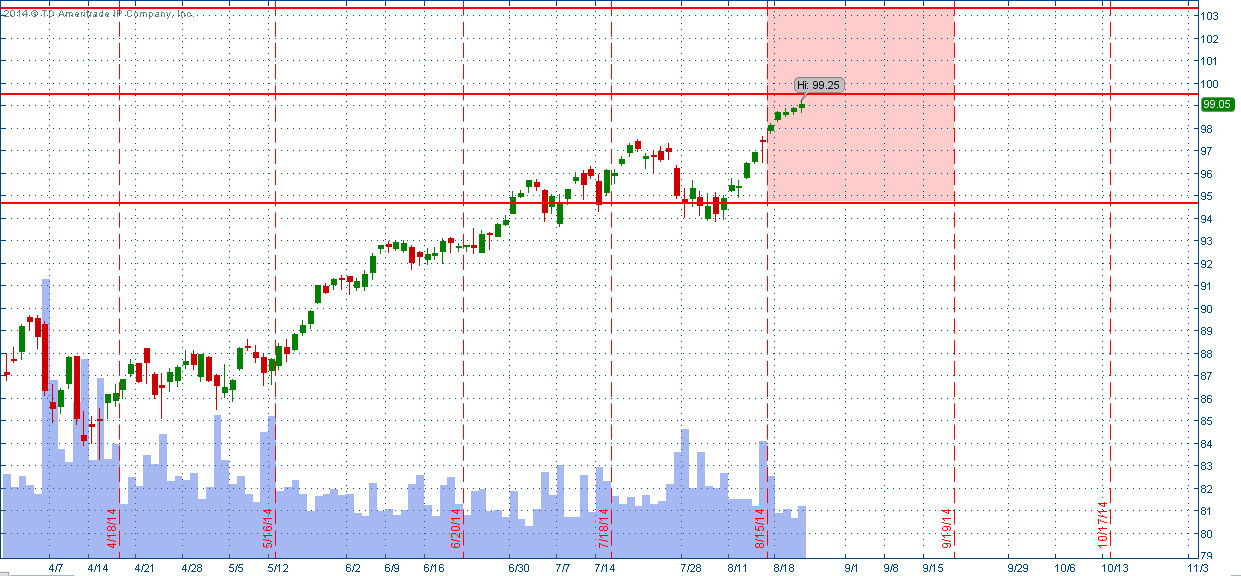

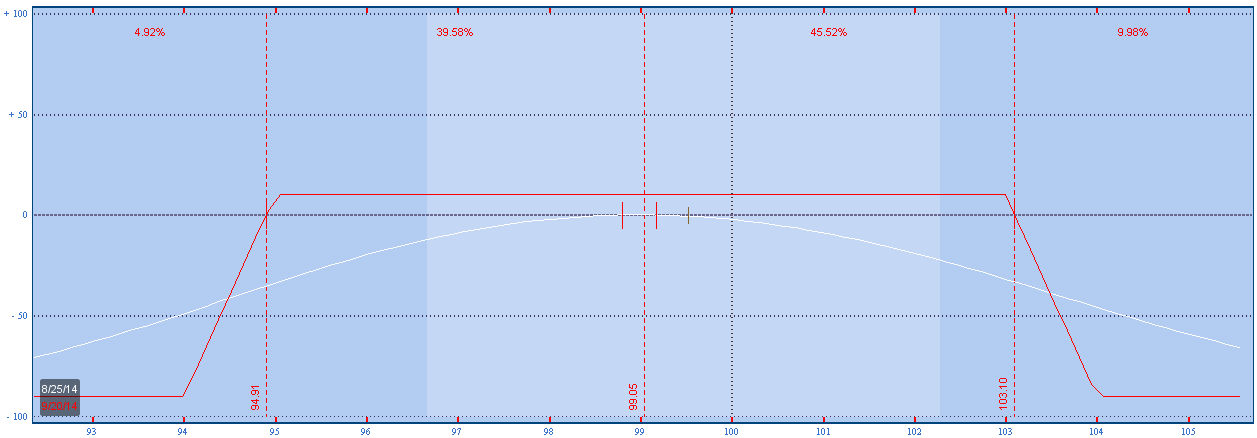

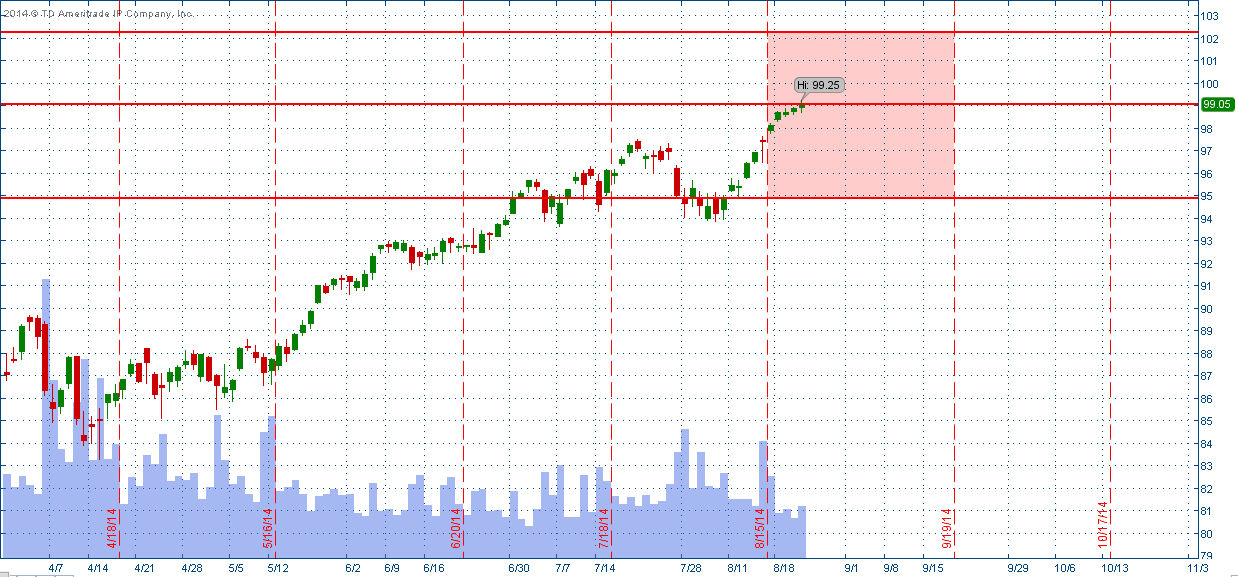

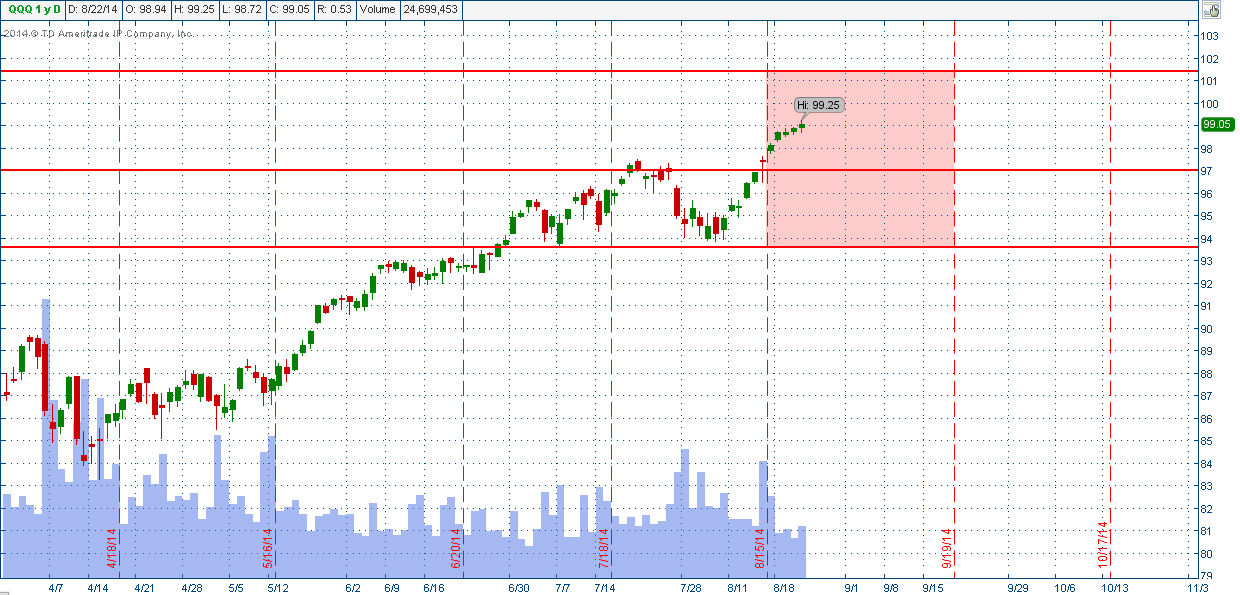

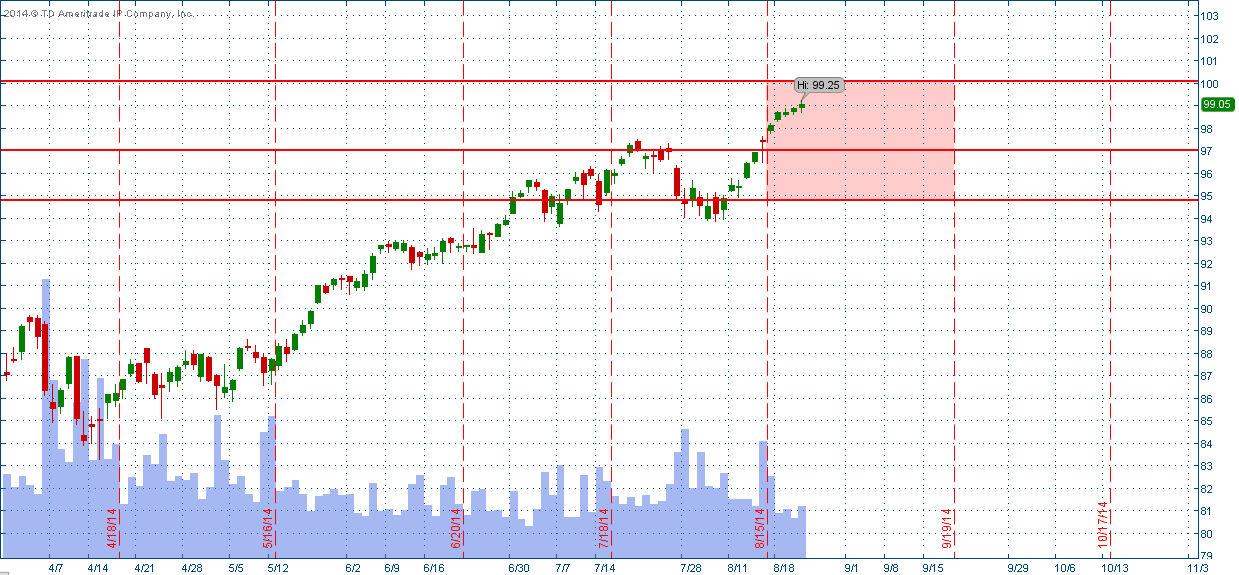

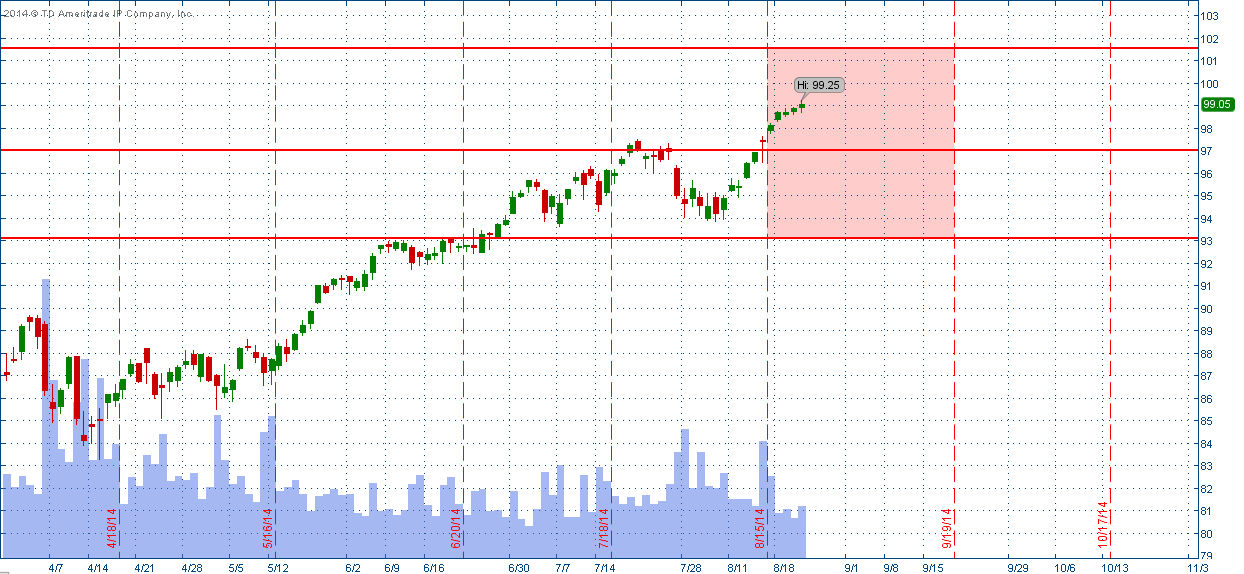

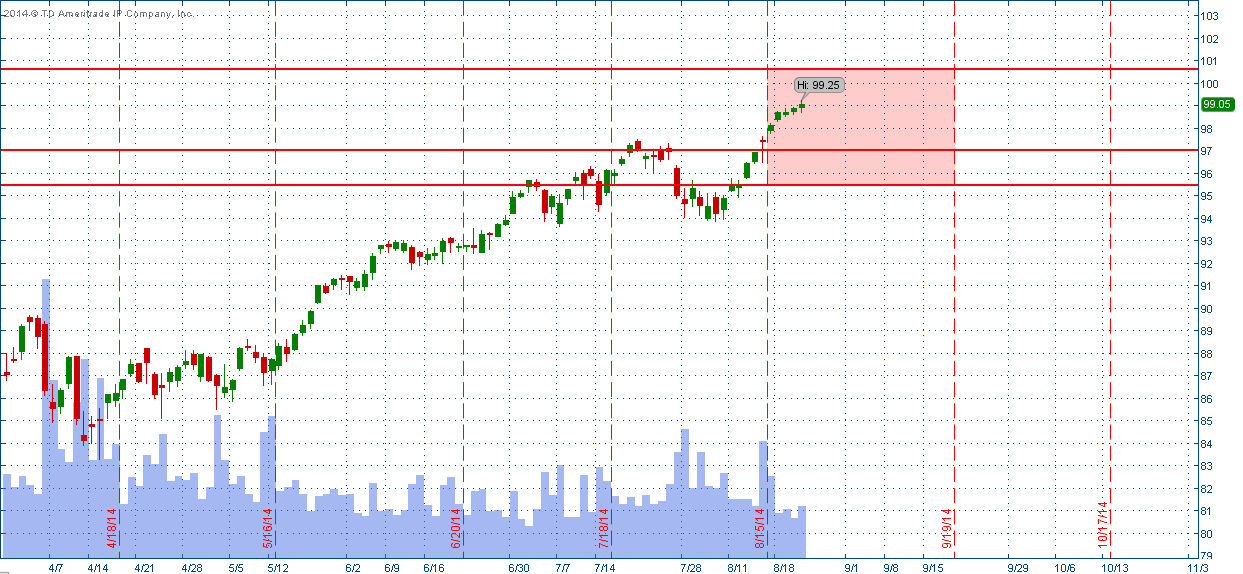

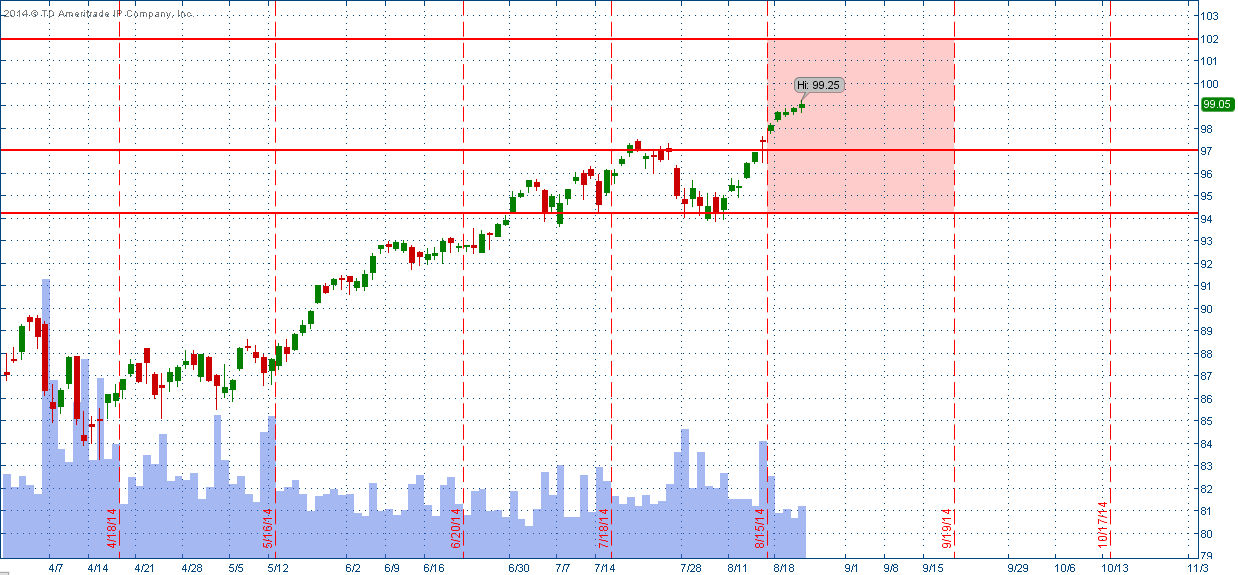

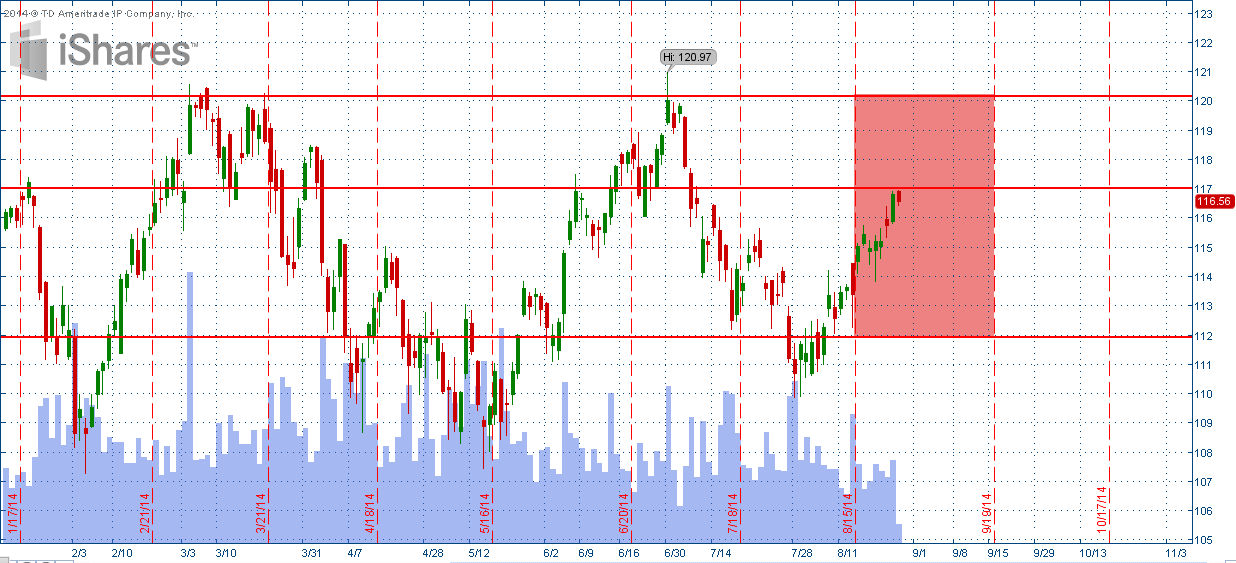

A stratégiák összehasonlításához egyazon instrumentumon, a QQQ indexen mutatom be a különböző szituációkat. Az alábbi charton a QQQ index és annak IV görbéje látható az elmúlt egy évben.

A vizsgált instrumentum:QQQ A QQQ árfolyama: 99.05 USD A pozíció nyitás dátuma: 2014. augusztus 25. A QQQ volatilitása: 12.38%

A klasszikus iránymentes kereskedés

A stratégia neve Short Strangle. A stratégiában fedezetlen OTM Call és Put opciókat adunk el, azt remélve, hogy az árfolyam a két kötési árfolyam közötti sávban mozog a lejáratig. Minél közelebbi kötési árfolyamon adjuk el az opciókat, annál több pénzt kapunk érte, de annál kisebb valószínűséggel tudunk profitot realizálni.

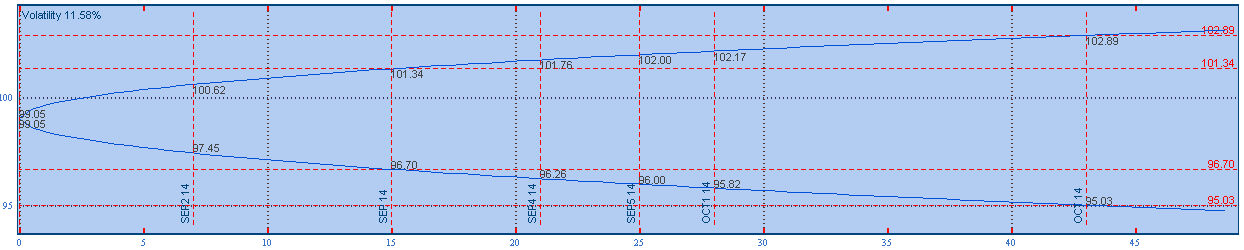

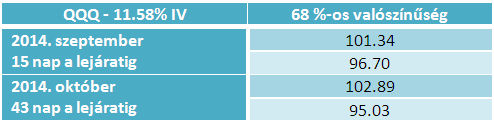

A kötési árfolyamok megválasztásához először vizsgáljuk meg a volatilitás által meghatározott standard normáleloszlást (Standard Deviation), vagyis azokat az árszinteket, amelyen belül az árfolyam 68.8%-os valószínűséggel fog tartózkodni a lejárat napján.

A szinteket az alábbi táblázatban foglalom össze.

Mivel az eladott opciós pozíciók a lejárathoz közeledvén rohamosan veszítenek időértékükből (Time Decay), így célszerű azokat minél közelebb kötni a lejárathoz. A Short Strangle stratégia opcióit szeptember hónapra adom el.

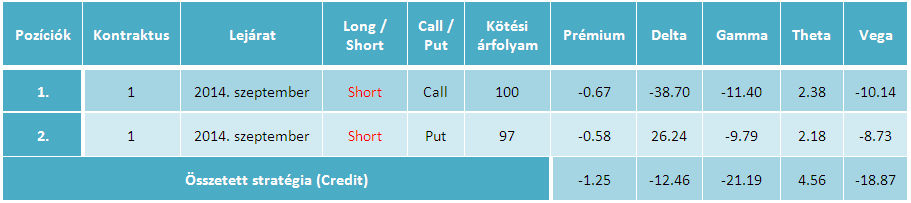

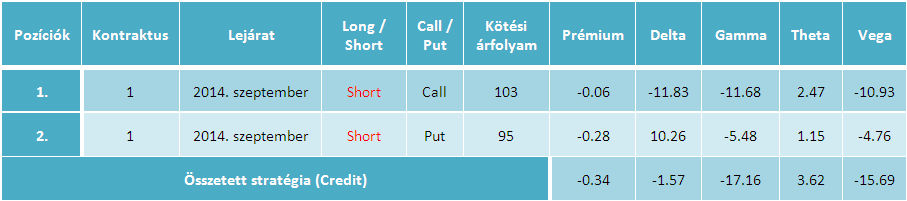

Először vizsgáljunk meg azt, hogy mi történik, ha az árfolyamhoz közel helyezem el a kötési árfolyamokat. A kiírt opciók Delta értékei azt is megmutatják, hogy mekkora valószínűséggel válik lejáratkor ITM opcióvá.

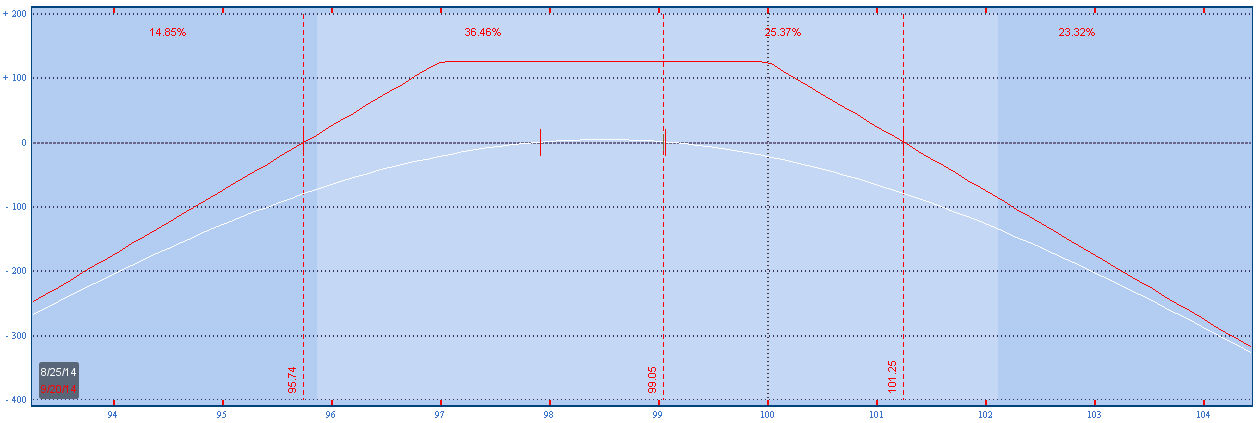

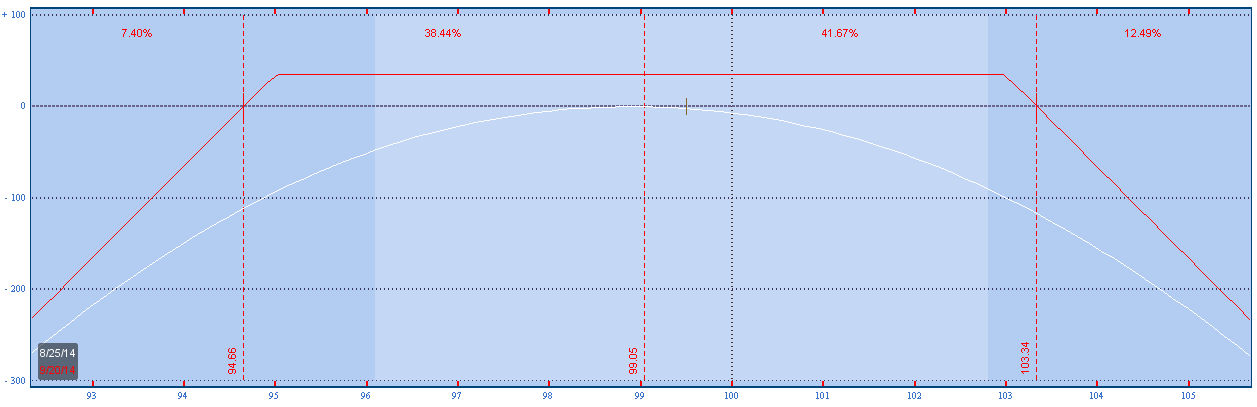

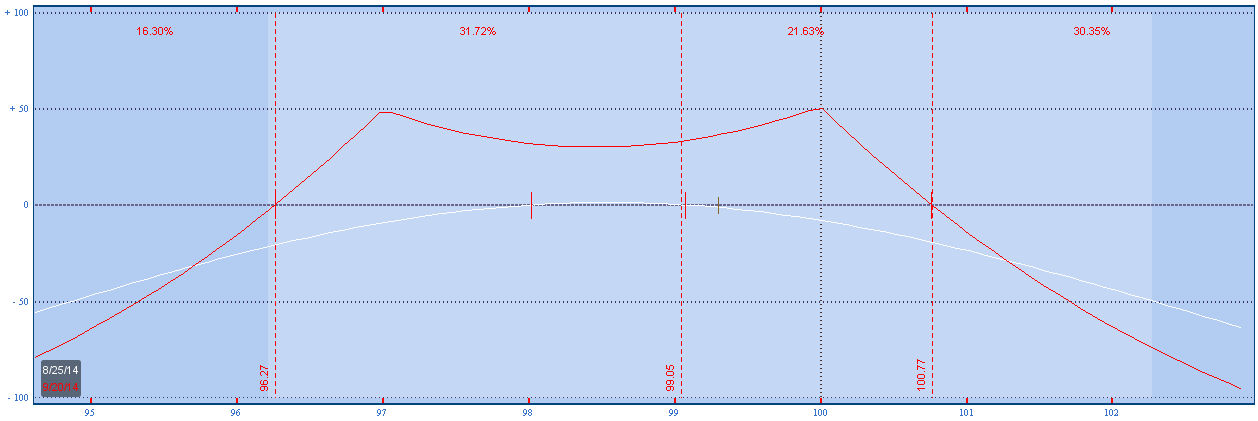

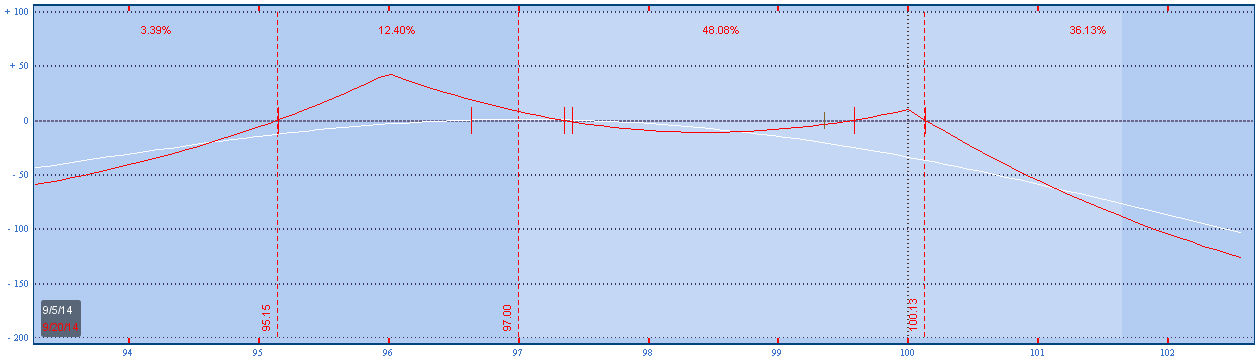

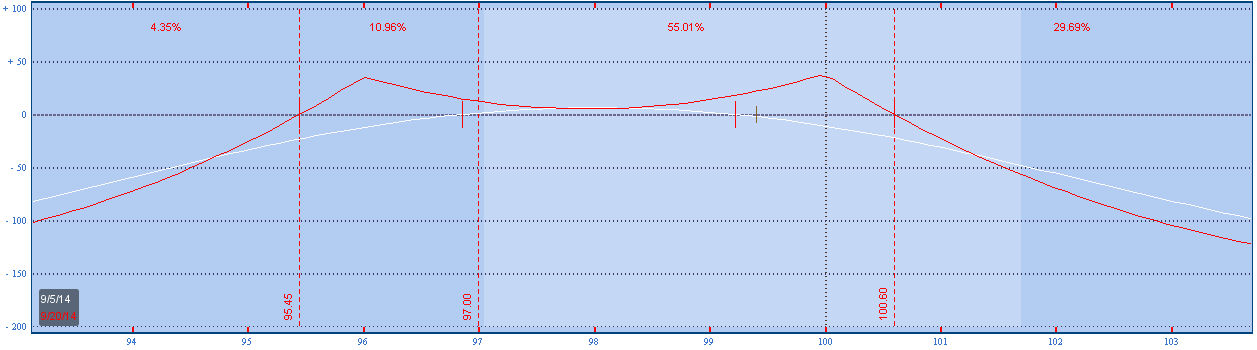

Az alábbi ábrán az összetett pozíció Nyereség / Veszteség diagramját mutatom be.

A kötési árfolyamokat igen közel helyeztük az alaptermék árfolyamához. A Delta nem teljesen semleges, látszik, hogy egy kicsit a felsőbb kötési árfolyamhoz helyezkedik el közelebb. A lejáratkori fedezeti pontokat (Breakeven) megkapjuk, ha a kötési árfolyamból (Strike Price) alul kivonjuk, felül hozzáadjuk a kapot kreditet. A fedezeti pontok által határolt térrészt jelöltem az alábbi charton.Tételezzük fel, hogy az árfolyam esik. Vizsgáljuk meg, hogy milyen veszteségek érhetnek minket a különböző árszinteken lejáratkor.Az árfolyam elmozdulása igen hamar kimozdít a Delta semleges pozícióból és gyorsan elkezd veszteséget termelni. A táblázatban csak a belépési fedezetet (Initial Margin) tűntettem fel, míg a pozíció romlása esetén a fenntartási fedezet (Maintenance Margin) ennél jóval kedvezőtlenebb, ezáltal rontva a megtérülést.

A görög betűket (Option Greeks) megvizsgálva az is szembetűnik, hogy igen nagy a Vega kitettségünk. Jelen példában a stratégia Vega értéke -18.87, vagyis 1% pontnyi volatilitás változás majdnem 20 USD-vel változtatja meg pozíciónk értékét. A Vega előjele negatív, így a volatilitás emelkedése ellenünk dolgozik, így egy nagyobb árelmozdulás könnyen okozhat kellemetlenségeket.

Ahhoz, hogy csökkentsük a Vega kitettségünk és növeljük a stratégia eredményességének valószínűségét, keressünk távolabbi kötési árfolyamokat a jelenlegi ártól. Segítségül hívom a valószínűségi árszinteket és próbálok attól távolabbi szintet találni, így növelve a sikeres kereskedés valószínűségét.

Az alábbi példában már távolabb helyeztem a kiiírt opciók kötési árfolyamát.

Láthatjuk, hogy csökkentettük a Vega értékét, de közel sem annyival, hogy ne éreztetné a hatását. Ezzel szemben a kapott kredit nagyon kevés. Ezt még tetőzi az, hogy az alacsony potenciális profithoz igen magas veszteségek társulhatnak. A Nyereség / Veszteség grafikont az alábbi ábrán mutatom be.

A charton a Short Strangle stratégia fedezeti pontjait ábrázoltam.

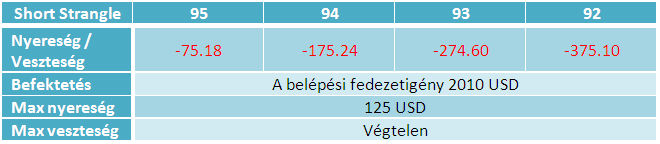

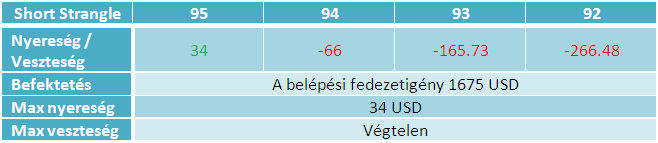

Az alábbi táblázatban az esésre vizsgálom meg a lehetséges értékeket, összehasonlítva a befektetés és megtérülés értékekkel.

A szintek eltolásával a fedezt igényünk ugyan csökkent, de nem számottevően. A megnyerhető pénzhez képest az esetleges veszteség akár több tízszeres is lehet.

A kockázat csökkentése érdekében a Short Strangle stratégiát gyakran alakítjuk át Iron Condor stratégiává. Az e mögött meghúzódó elképzelés szerint a kapott kreditből fordítok pénzt a külső védelemre.

Short Strangle vs. Iron Condor

Ha az eladott opciók mellé azonos lejarati hónappal de távolabbi kötési árfolyamú opciókat vásárolok, akkor gátat szabhatok a korlátlan veszteségeknek. Ehhez viszont áldoznom kell a potenciális profitból.

Maradjunk a fenti Short Strangle példánál és vásároljunk egy szinttel távolabbi Call és Put opciókat.

A Short Strangle stratégia széleit - ahol a veszteségek termlődnek - a vett opciókkal megvédtem. Ezt mutatja az alábbi ábra.

A fedezeti pontok közelebb kerültek, hisz a teljes kredit a megvásárolt opciók prémiumával csökkent. A fedezeti pontokat az alábbi ábrán jelölöm.

A nyereséges zóna megfelelően széles már, így a kiírt opciók alacsonyabb valószínűséggel válnak ITM opciókká, de a kérdés az, hogy megéri-e ez az átalakítás a valószínűségkeket figyelembe véve. Nézzük meg hogyan alakulnak veszteségeink az árfolyam esése esetén.

A táblázatból kiolvasható, hogy 94 USD alatt nem halmozódik tovább a veszteségünk, de 10 USD nyereséget állítottunk 90 USD veszteséggel szemben, ami nagyon rossz P/L arány. Ez a stratégia hosszú távon biztos, hogy nem tud profitot termelni.

A fenti stratégiák mindegyikére jellemző volt, hogy a Theta pozitív, ami jó hír, hisz az idő múlásával egyre több pénzt realizálhatunk. Jellemző volt továbbá, hogy a Delta értéke nulla körüli, vagyis semleges az árfolyam változására, ami szintén dícséretes. A Gamma is elfogadható tartományon belül mozgott, viszont mindegyik stratégiára jellemző volt a magas Vega kitettség, vagyis a volatilitás változásától való függőség.

Célunk egy olyan iránymentes opciós stratégi kialakítása, mely hasonló Delta és Theta értékekkel, azonban alacsonyabb Vega értékekkel bír. Sőt tovább megyek. Mi lenne, ha a Vega pozitív lenne és a volatilitás emelkedése további pénzeket termelne?

Az alábbiakban egy, a profik által előszeretettel használt iránymentes stratégiát mutatok be.

Dupla Diagonál iránymentes opciós stratégia

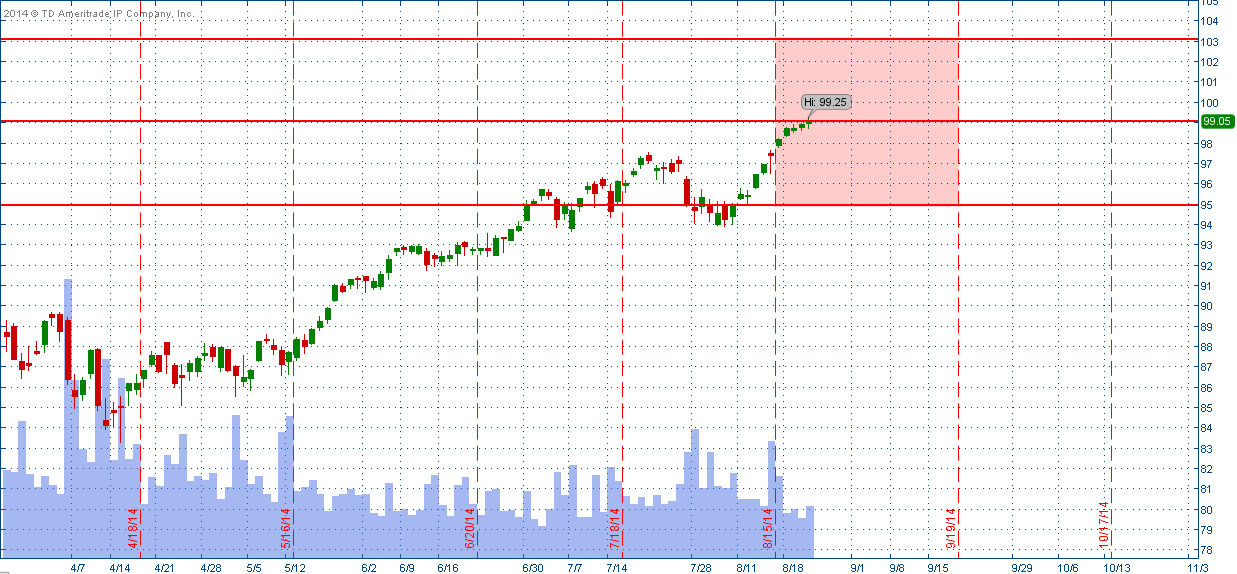

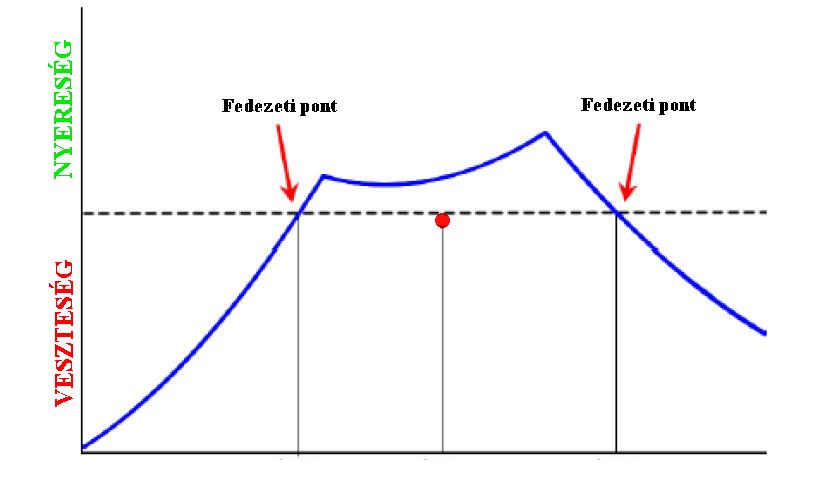

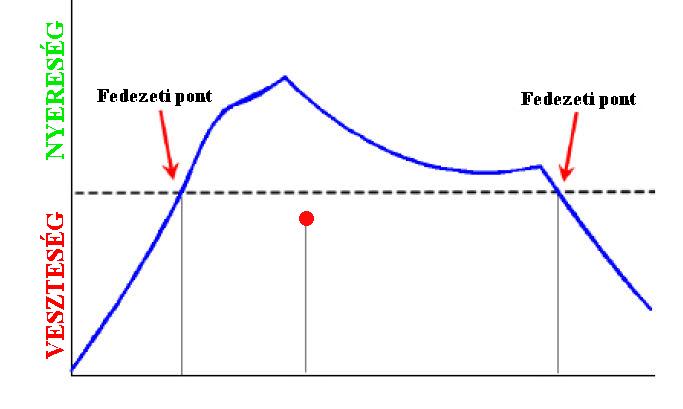

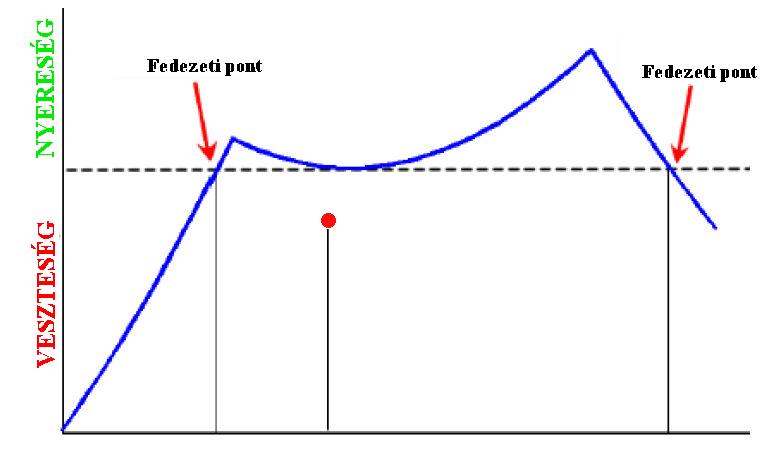

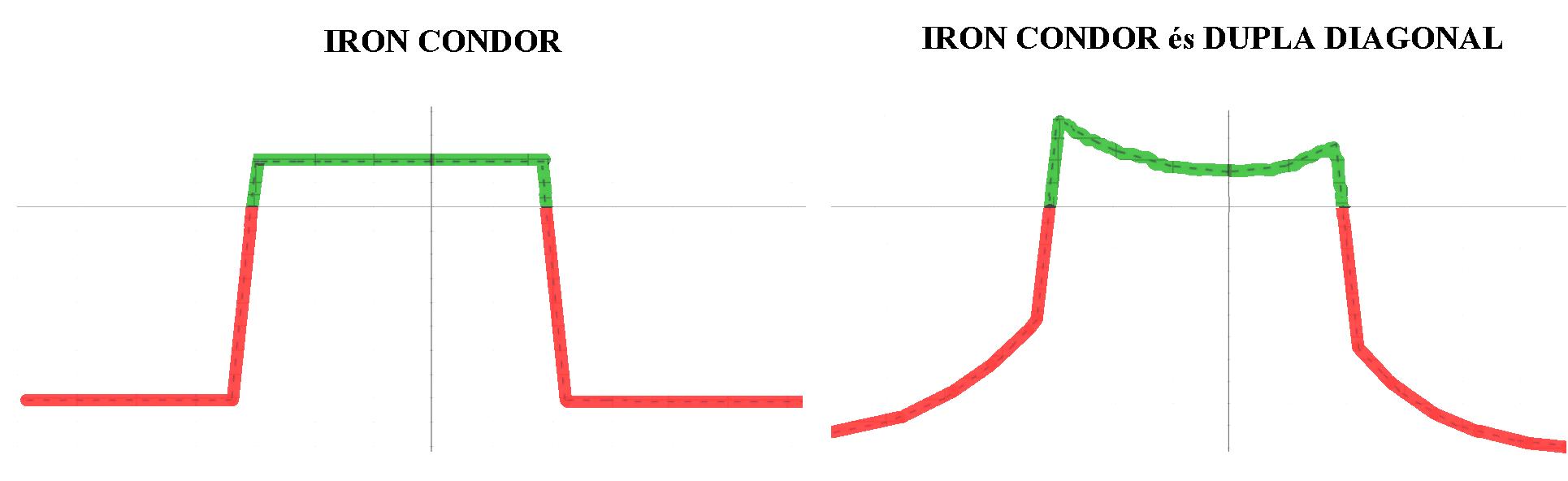

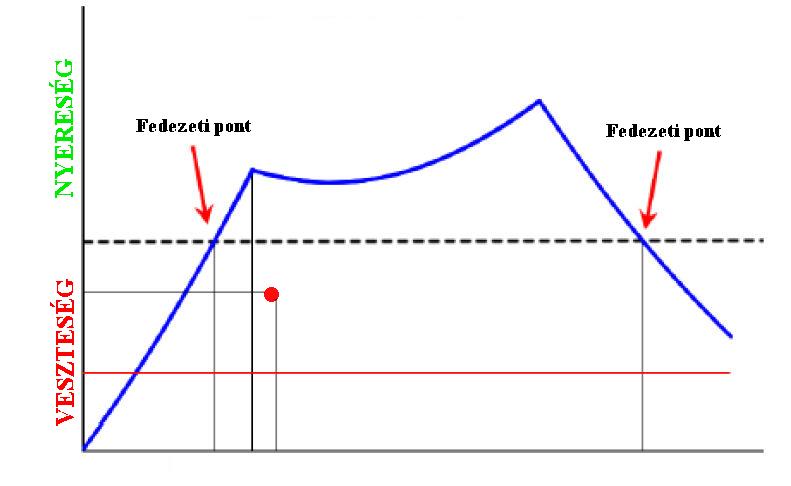

A Dupla Diagonal stratégia egy Call Diagonal Spread és egy Put Diagonal Spread stratégia együttes alkalmazásával állítható elő. Hasonló az Iron Condor stratégiához, ahol egy Bull Put Spread és egy Bear Call Spread stratégia a két alkotóelem, így az összetett pozíció vertikális elemekből épül fel. A Dupla Diagonal stratégiában a közelebbi hónapra opciókat írunk ki, míg a távolabbi hónapra opciókat vásárolunk. A diagonális elnevezés tehát onnan jön, hogy az opciók mind a kötési árfolyamban, mint pedig a lejárati hónapban eltérnek egymástól. A stratégia jellegzetes Nyereség / Veszteség diagramja az alábbi ábrán látható.

Piaci környezet

Olyan instrumentumokat kell keresnünk, melyek volatilitása alacsony. Ez a stratégia nem a magas volatilitású környezetet preferálja, hanem nyugodt, oldalazó piacot igényel. A Vega tehát pozitív, vagyis a volatilitás emelkedése pozitív hatással van a pozíciónkra. Előnye még, hogy könnyedén módosíthatjuk Vega semleges, vagy akár Vega negatív stratégiává a volatilitás becsült változásának függvényében.

A stratégiát általában egy hónapos időtartamra kötjük, így olyan papírokat keressünk, ahol azt reméljük az árfolyam egy bizonyos sávban mozog és a volatilitás semleges vagy inkább emelkedő.

Optimális esetben - az adott instrumentum elmúlt hat havi IV (Implied Volatility) szélsőértékeihez viszonyítva - az IV az alsó harmadban tartozkodjék. Általában magasabb IV esetén szélesebb, míg alacsonyabb IV sesetén szűkebb sávot definiálhatunk.

A főbb szempontokat mindig vegyük figyelembe mielőtt pozíciót nyitunk.

- Volatilitás - Az IV az elmúlt fél éves tartomány alsó felében kullogjon.

- Iparág - kerüljük a boitechnológia iparágat és egyéb gyorsan változó papírokat, startup cégeket.

- Árfolyam - Kerüljük az elmúlt időszakban nagy mozgású papírokat.

- Negyedéves jelentés (Earnings) - Ne nyissunk pozíciót, ha az eladott opciónk lejárati hónapjában jelentést közöl a vállalat. Kerüljük a bejelentéseket, felvásárlásokat, egyéb válallati híreket.

- Mosoly (Smile) - A távolabbi hónap volatilitása a legtöbb esetben magasabb (Negative Skew), ritkábban alacsonyabb (Positive Skew). Ha a Negative Skew nagyobb mint 2%, illetve a Positive Skew nagyobb mint 4%, ne nyissunk pozíciót.

A pozíció megnyitása

- Olyan opciókat keressünk, ahol az eladott opcióknak 30-45 napja van hátra a lejáratig (Front month).

- Az opciós lánc (Option Chain) kellően sűrű legyen (egymáshoz közeli kötési árfolyamok), hogy könnyű legyen majd igazítani rajta, amennyiben szükséges.

- A papír árfolyama legalább 30 USD legyen, kerüljük az olcsó instrumentumokat.

- Az eladott opciók kötési árfolyama legyen az egy egységnyi szórás határain belül, a Delta tipikusan 10-20 közötti értékeket vegyen fel

- Ideális esetben a vásárolt opciók lejárata az eladott opciók lejáratát követő első, maximum második hónap (Back month).

- A vett opció 1-2 strike távolságra legyen az eladott opciótól.

- Az eladott opció prémiuma minimum 0.50 USD legyen.

- A vett opció prémiuma ne legyen több, mint az eladott opció prémiumának másfélszerese.

- Ha a Nyereség / Veszteség grafikon középső benyúló része (Sag) a negatív tartományban van, hozzuk közelebb az opciókat az ATM szinthez.

- A Nyereség / Veszteség grafikon középső benyuló részét tekintsük a potenciális profitnak.

A Vega szabályozása

Magasabb volatilitású piaci környezetben csak kellő körültekintéssel nyissunk pozíciót. A Dupla Diagonal egy Vega pozitív stratégia, a Vega értékét azonban szabályozhatjuk a vett és eladott opciók kötési árfolyamainak távolságának változtatásával.

- Minél nagyobb a kötési árfolyamok közötti távolság annál inkább semleges a pozíció Vega értéke. Ha kellő távolságra helyezzük a vett opció kötési árfolyamát az eladott opció kötési árfolyamától, akár negatív Vega értékeket is kaphatunk.

- Növelve a kötési árfolyamok különbségét, a lejárati grafikon középső része annál jobban görbül meg.

- Növelve a kötési árfolyamok különbségét, a fedezeti követelmény, ezáltal a befektetés is növekszik.

- Növelve a kötési árolyamok különbségét, a kialakításért fizetett Debit csökken. Kellő távolságra helyezve akár kredites stratégiát is előállíthatunk.

- Növelve a kötési árfolyamok különbségét, a vett opciók védelmező hatása enyhül.

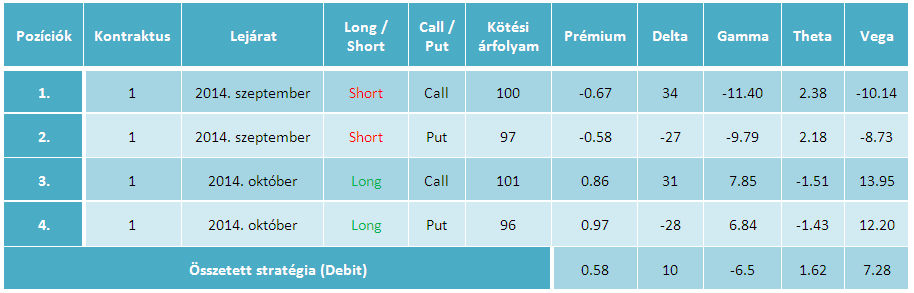

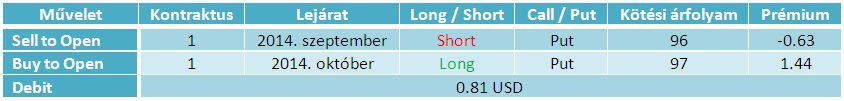

A Dupla Diagonál létrehozása

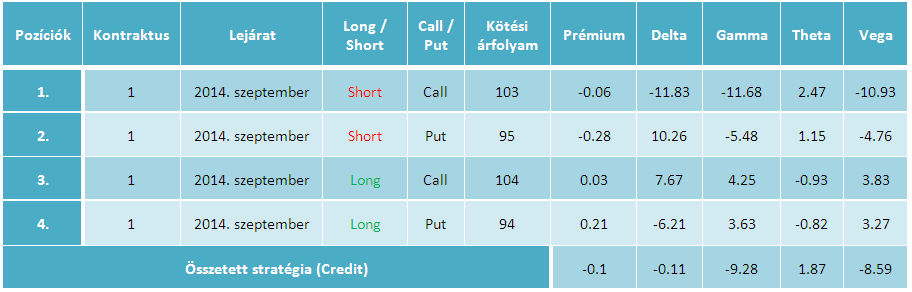

Az összehasonlítás kedvéért továbbra is a QQQ indexre kötöm az opciót. Alakítsunk ki egy Dupla Diagonal stratégiát az alábbi opciók kombinációjával.

A szeptemberi hónap IV értéke: 12.75%

Az októberi hónap IV értéke: 13.87%

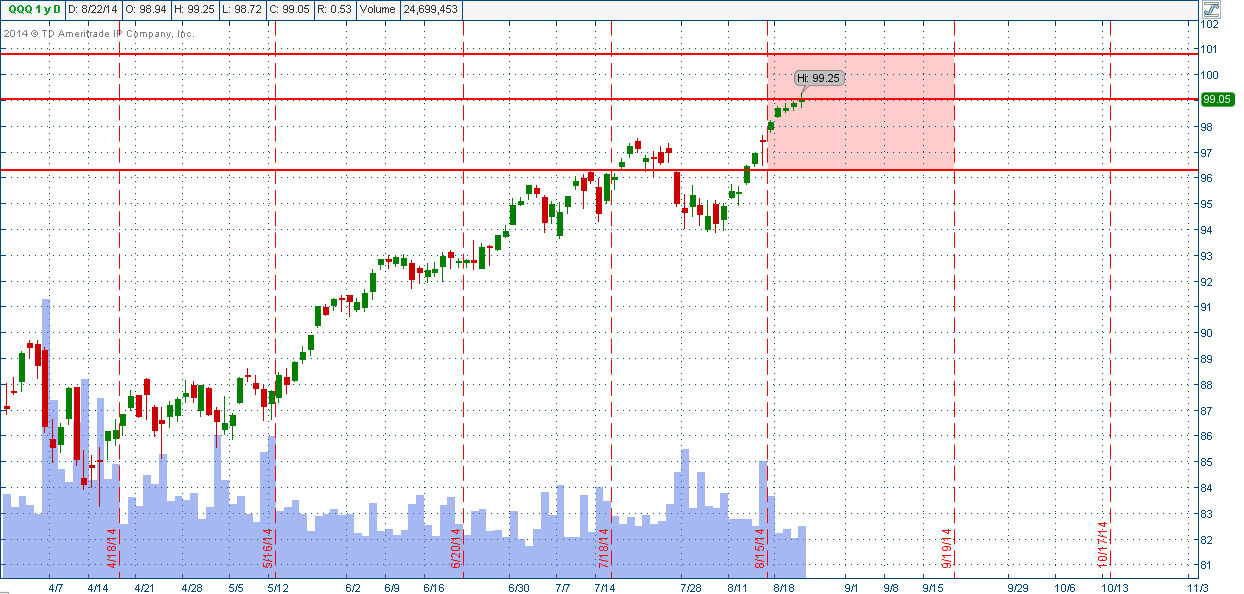

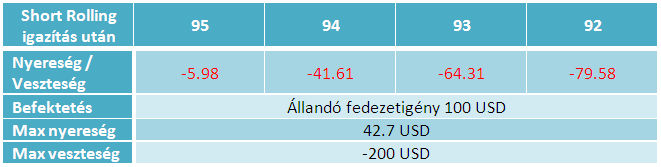

Most lássuk, hogy alakul a Nyereség / Veszteség görbe.

A fedezeti pontokat a QQQ chartján is szemléltettem.

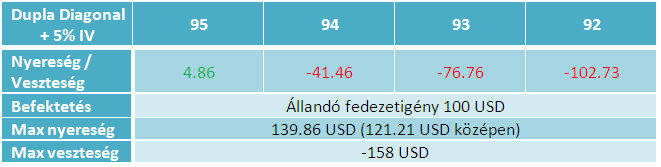

Az így kialakított sáv nem eléggé széles, így könnyen kimozdulhat belőle az árfolyam a front hónap lejáratáig. Vizsgáljuk meg számokban.

A maximális veszteséget csak igen messze az árfolyamtól érhetjük el, míg a P/L arányunk kb. 1/3. Ez a stratégia már nem rejt akkora kockázatot, mint a fedezetlen kiírások, de még mindig lehetne jobb.

Emlékezzünk arra, hogy a Vega most pozitív, vagyis a volatilitás emlkedésével nemcsak a megtermelhető profit, hanem a front hónap nyereségküszöbeinek távolsága is megnő.

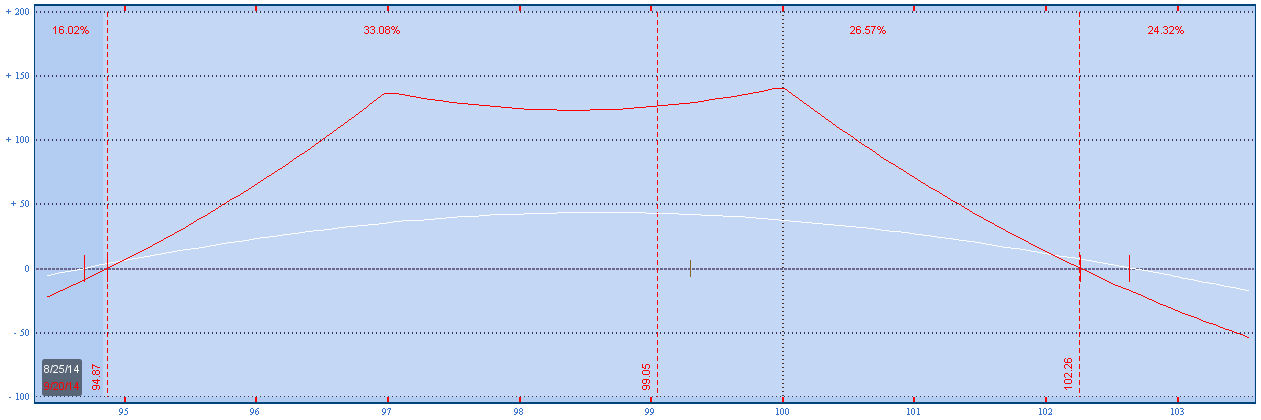

Vizsgáljuk meg mi történne egy 5% pontnyi IV emelkedés hatására. Vegyük szemügyre először a Nyereség / Veszteség görbét.

A volatilitás emelkedése megnövelte a nyereséget termelő intervallum méretét. Ezt a növekedést ábrázoljuk a charton.

Így már kellően széles sávhoz jutottunk. Ez a sáv hasonló a bejegyzés elején vizsgált Short Strangle és Iron Condor stratégiák nyereséges térrészével, de vizsgáljuk meg újra számokban, hogy az árfolyam esése milyen veszteségeket hozhat.

Az 5% volatilitás emelkedése nagy mértékben megemelte a P/L arányunkat, ami az 1/3-ról kb. 5/6-ra emelkedett.

Menedzseld a pozíciód

Ahhoz, hogy konzekvensen profitot tudj realizálni, a pozíciót menedzselned kell. Pár egyszerű szabály betartásával elkerülheted a nagyobb veszteségeket.

- Amennyiben a pozíció nyeresége elérte a potenciális profit 60-70%-át, zárd a kereskedést.

- Amennyiben a pozíció vesztesége elérte a potenciális profit 90-100%-át, zárd a kereskedést.

- Bármely esetben zárd a kereskedést a lejárati hét első napján, hétfőn.

- Az eladott opciókért kapott prémium függvényében vásárold vissza az opciót, ha prémiuma 10-15 cent-re csökkent.

Igazítsd a pozíciód

A stratégia nem sokat ér, ha nem reagálsz kellő időben az árfolyam változására. Itt is pár szabály betartásával veszteséges kereskedést alakíthatsz nyereségessé.

- Ha a pozíció nyitásától számított 10 napon belül az árfolyam megközelíti valamely eladott opció kötési árfolyamát, igazíts a pozíción vagy fontold meg a teljes pozíció zárását.

- Ha a pozíció lejárata előtti 10 napon belül az árfolyam elérte valamely eladott opció kötési árfolyamát, zárd a kereskedést, hisz az alacsony Theta mellé magas Delta társul.

- Ha másodjára is szükséges a pozíció igazítása, zárd a kereskedést.

Igazítási eljárások

Több eljárás is létezik a pozíció igazítására (Adjustment). Általában akkor van rá szükség, ha az árfolyam eléri, vagy kellőképpen megközelíti a kiírt opciókat. Némely kereskedő csak akkor adjusztál, ha az árfolyam a fedezeti pont és a kötési árfolyam közötti távolság feléhez érkezett.

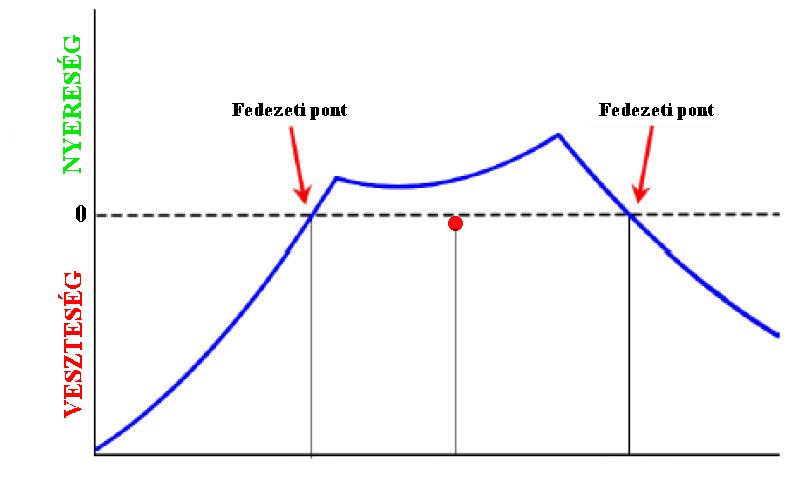

A Delta semleges pozíció létrehozásakor az árfolyam általában a két fedezeti pont között középen helyezkedik el, ahogy azt az alábbi ábrán is mutatom. Bizonyos esetekben, ha az opciók egyik oldala erősen túlárazott (vagy éppen alulárazott), a Delta semlegességet a mediántól eltérő szinteken kapjuk.

Ha az árfolyam megközelíti vagy eléri valamely eladott opciót, igazíts a pozíción. Alább egy ilyen esetet láthatunk, ahol az árfolyam esése következtében veszélybe került az eladott Put opció.

Folytatva a QQQ példáját, tegyük fel, hogy az árfolyam 2014. szeptember 5.-én 97 USD-re esett vissza. Az alábbi három eljárás egyikét alkalmazhatjuk.

- Short rolling

- Convert to Calendar

- Újrapozícionálás

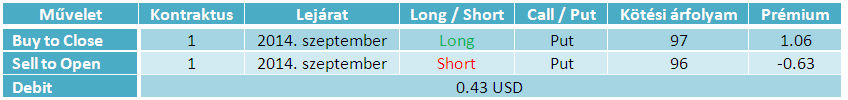

Short rolling

Ez az igazítási eljárás igen egyszerű. Nincs más dolgunk, mint visszavásárolni a kiírt opciót és alacsonyabban (Call opciók esetében magasabban) kiírni egy új opciót. Az átalakítás után az alábbi jellegzetes P/L görbével találkozhatunk.

Lássuk ezt a QQQ példánk esetében. Az alábbi igazítást hajtom végre a portfoliomban.

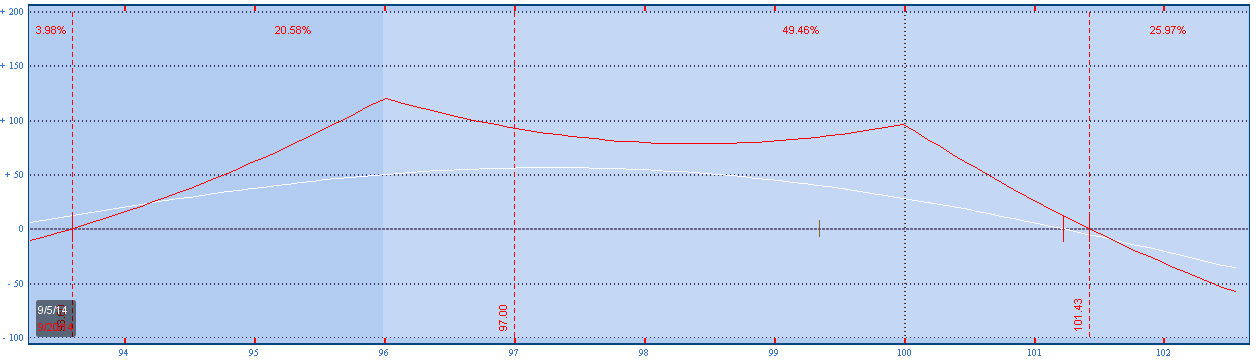

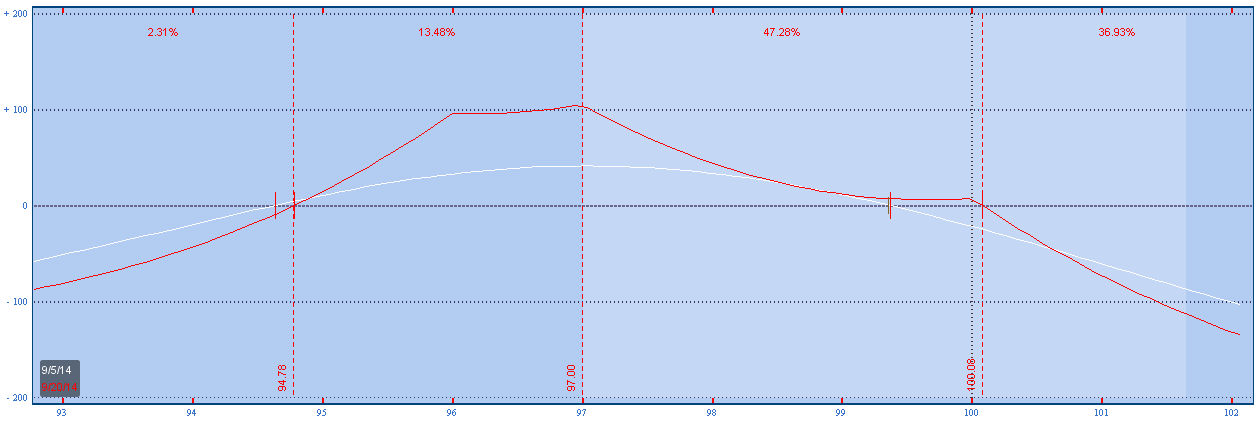

Vegyük szemügyre a Nyereség / Veszteség grafikont az átalakítás után.

A két szélső fedezeti pont által határolt részt az alábbi charton ábrázolom.

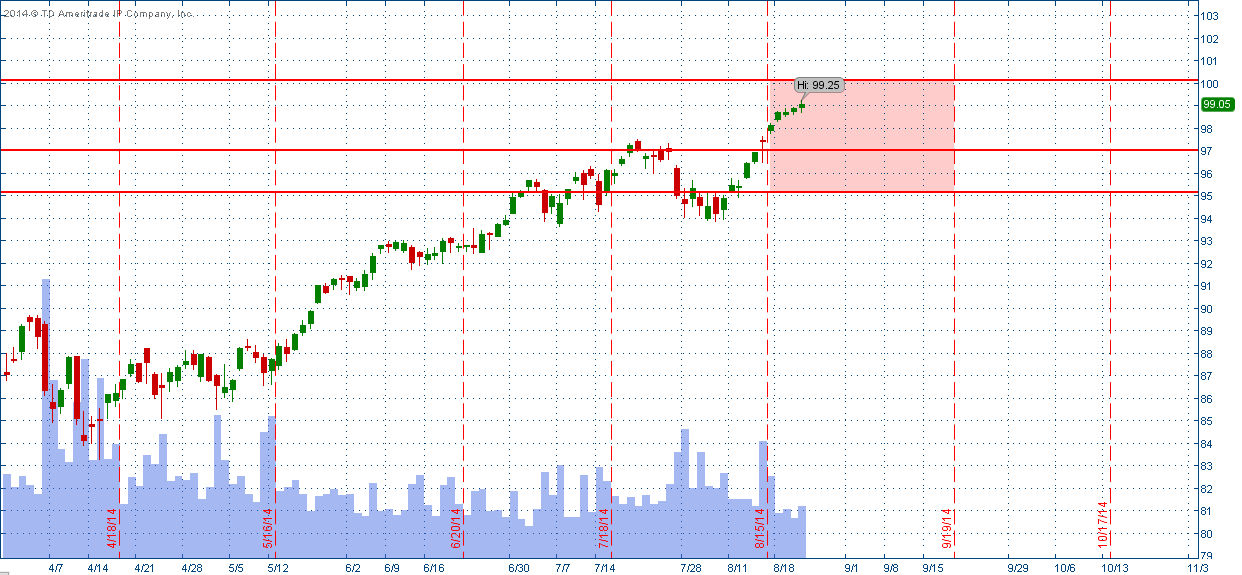

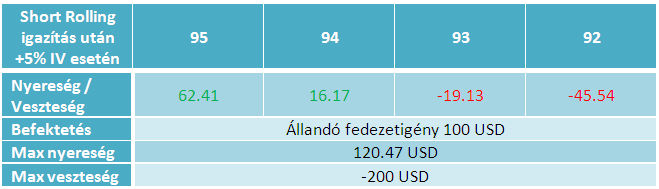

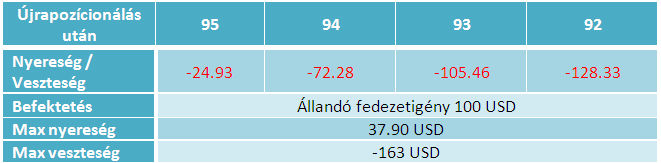

Érdemes megvizsgálnunk, hogy most hogyan alakulnak a lejáratkori veszteségek a különböző árszinteken.

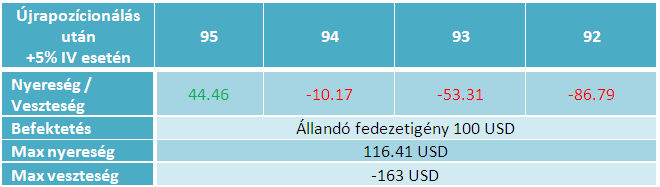

A szemléltetéshez tegyük fel, hogy mindeközben a volatilitás emelkedett, így nézzük meg, hogy 5%-os IV emelkedés hatására hogyan módosulnak az átalakítás utáni fedezeti pontok.

A QQQ esése esetén nagy valószínűséggel nőni is fog a volatilitás. Ahogy a fenti P/L grafikonon láthatjuk, a fedezeti pontok nagy mértékben eltávolodtak egymástól.

Ábrázoljuk ezt - a számunkra kedvező - szituációt a charton.

Vizsgáljuk meg, hogy ez a volatilitás változás hogyan módosította az árszinteken képződő lejáratkori veszteségeket.

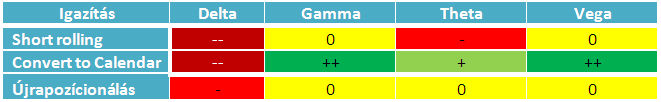

Vizsgáljuk meg hogyan alakultak a pozíciót leíró görög betűk.

Míg a Vega és a Gamma értékek nagyjából ugyanazok maradtak, addig a Delta kitettségemet nagymértékben tudtam csökkenteni. Az átalakítás költsége 43 USD volt.

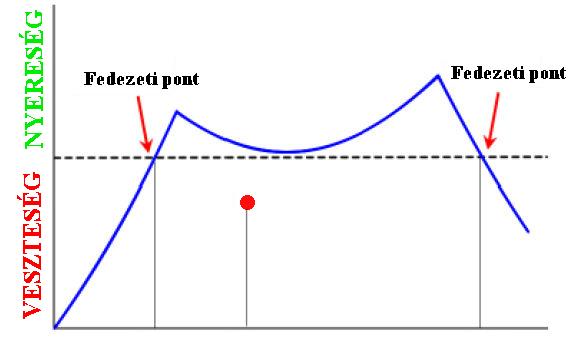

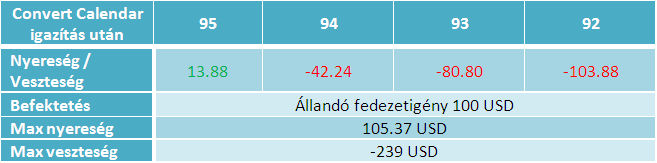

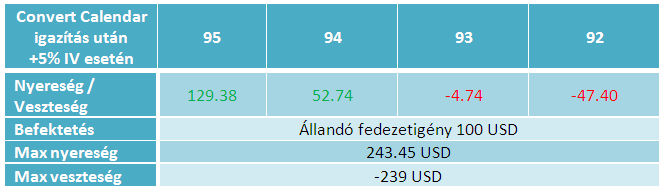

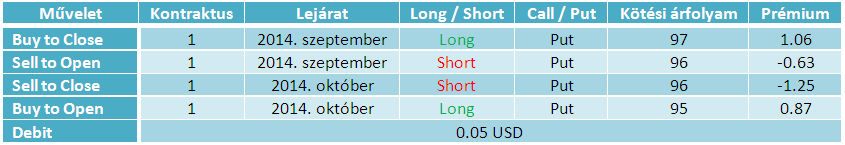

Convert to Calendar

Ebben az alakítási eljárásban a Dupla Diagonal-ban szereplő valamelyik lábat kell átalakítani Dupla Calendar (Calendar Call vagy Calendar Put) opciós stratégiává. A mi plédánkban természetesen ez a Put oldal lesz, így a Put Diagonal stratégiát alakítjuk át Dupla Calendar stratégiává. Az átalakítás után az alábbi jellegzetes P/L görbét figyelhetjük meg.

A QQQ példában az alábbi átalakításokat végzem.Az átalakítás után nézzük meg hol helyezkednek el a módosított fedezeti pontok.

Ezen új fedezeti pontokat mutatja az alábbi chart.

Az átalakítás után megvizsgáljuk a veszteségek alakulását, így majd összehasonlíthatjuk a különböző igazítások eredményességét.

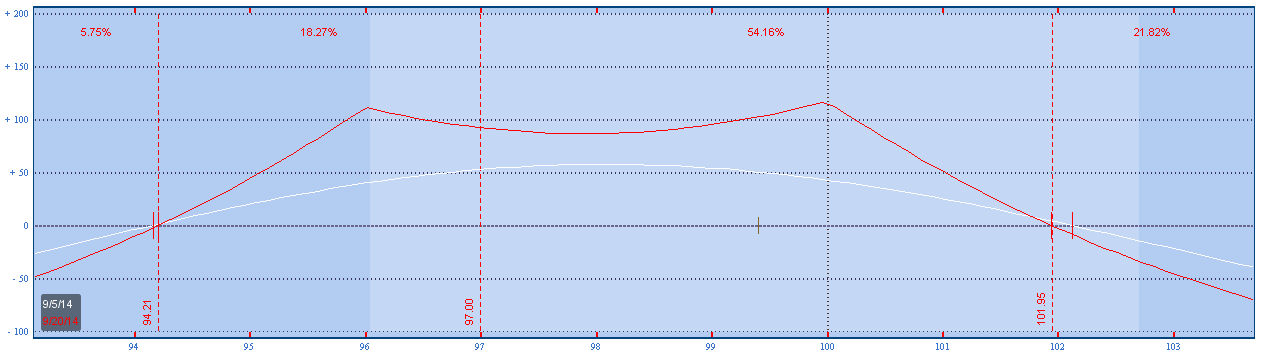

Ennél az átalakításnál is érdemes megvizsgálni a volatilitás emelkedésének hatásait. Vegyünk alapul ismét egy 5%-os volatilitás emelkedést.

A fenti P/L görbe nagyon biztató. Itt látszik a legjobban, milyen fontos szerepet kap a volatilitás ebben a stratégiában. Ha ezeket a fedezeti pontokat a charton ábrázolom, szembetűnik, hogy hasonló vagy még kedvezőbb nyereségküszöbök adódnak, mint a bejegyzés elején tárgyalt Short Strangle vagy Iron Condor esetén, de a megtérülés és a kockázat arányok jóval kedvezőbbek ebben az esetben.Ha számszerűsítjük a veszteségeket, láthatjuk, hogy rendkívül kedvező pozícióban vagyunk.

Ahhoz, hogy kellőképpen megbizonyosodjunk az átalakításunk eredményességéről, vizsgáljuk meg a görögöket.

Az átalakítással elértük, hogy újra Delta semleges pozícióban legyünk. Pozitívumként értékelhető az is, hogy a Theta megnövekedett, így minden egyes nappal egyre gyorsuló ütemben jutunk bevételhez. A Vega legalább 50%-al növekedett, mely előnyt jelenthet egy alacsony volatilitású környezetben. Negatívum viszont, hogy a Gamma abszolút értékben emelkedett, így gyorsabban kikerülhetünk a Delta semleges pozícióbol. További negatívum, hogy megnőtt a maximális veszteség mértéke is. Az átalakítás költsége 81 USD volt.

Újrapozícionálás

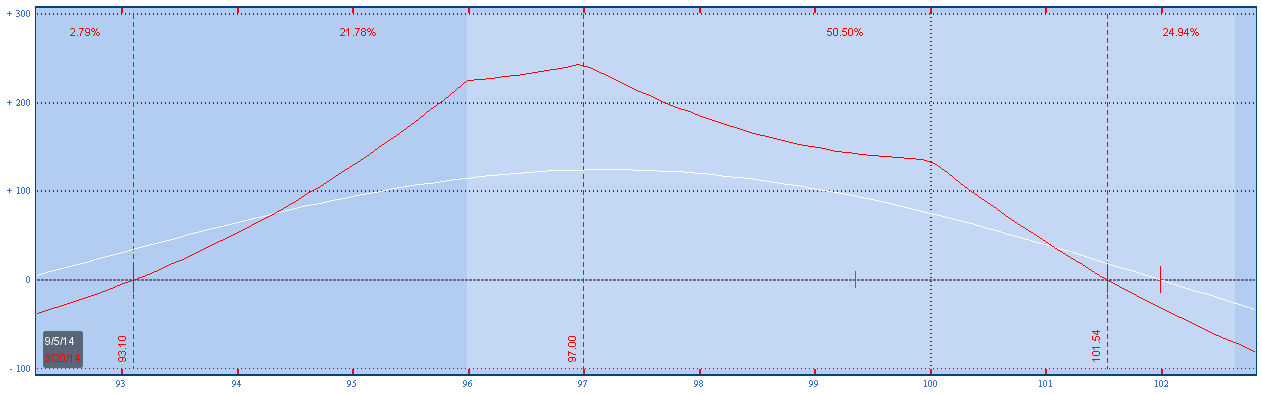

Ennél az igazítási eljárásnál lezárjuk a Dupla Diagonal stratégia azon részét, melyet az árfolyam megközelített. A jelen példában a Put Diagonal lábat zárjuk, majd újranyitjuk azt egy alacsonyabb kötési árfolyamon. Az adjusztálás után az alábbi P/L görbe jellemzi pozíciónkat.

A QQQ példával az alábbi megbízásokat adom a brókernek.Az újrapozícionálás után az alábi Nyereség / Veszteség görbe rajzolódik ki.

Ábrázoljuk a jelenlegi fedezeti pontokat a charton.Ne felejtsük el megvizsgálni a potenciális P/L értékeket a különböző árszinteken.

Már biztos jól tudjuk, hogy ezen stratégia legnagyobb segítsége a volatilitás emelkedése, így vizsgáljuk meg hogyan alakulnak a nevezetes pontok 5%-os IV erősödést követően.

A volatilitás növekedésének kedvező hatása révén nagyobb mozgásteret kaptunk. Ábrázoljuk a jelenlegi fedezeti pontokat a QQQ chartján.Az alábbi táblázatban a szintekhez tartozó lejáratkori P/L értékeket mutatom meg.

Vizsgálódásunk legfontosabb részét képezi a görög betűk ismerete. Az alábbi táblázatban az újrapozícionálás görög betűkre gyakorolt hatását vizsgálom.

Az újrapozícionálás következtében csökkentettük a Delta értékét, míg a Theta és Vega megközelítőleg ugyanaz maradt. A Gamma abszolút értékben csökkent, ami lassítja a Delta változását. Az átalakítás költsége 5 USD volt.

Mikor melyiket használjam?

Ha olyan piaci szituáció adódott, hogy igazítani kell a stratégián, legyünk kellően körültekintők. Analízissel hasonlítsuk össze a különböző lehetőségeket és válasszuk a számunkra megfelelőt.

Az alkalmazott eljárást legjobban akkor tudjuk kiválasztani, ha tisztában vagyunk vele, hogy az hogyan befolyásolja majd a pozíciót leíró görög betűket. Alább táblázatba foglaltam a görög betűk változásait. Az értékek abszolút értékét vizsgáltam, vagyis hogy a kitettség csökken, avagy növekszik.

A táblázat segítségével megállapíthatjuk, hogy az adott piaci szituációhoz melyik eljárás használata a kedvezőbb számunkra.

Ha úgy gondoljuk, hogy az árfolyam további gyors mozgása várható, akkor célszerű újra semleges helyzetbe hozni a Delta értékét. Ehhez használjuk a Short rolling vagy a Convert to Calendar eljárásokat. Vegyük figyelembe, hogy a Convert to Calendar nagymértékben megnöveli Vega kitettségünket, így csak akkor használjuk, ha a volatilitás továbbra is alacsony és az IV emelkedését prognosztizálunk. Az átalakítás hátránya, hogy abszolút értékben megnő a Gamma kitettségünk, így gyorsabban kikerülhetünk a Delta neutrális állapotból. A stratégiánkat akkor pozícionáljuk újra, ha a Delta kitettségünk kissebb korrekcióra szorul, de a többi paramétert változatlanul kívánjuk hagyni.

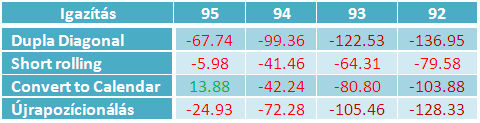

Közelítsük meg vizsgálódásunkat a különböző árszinteken lejáratkor esedékes nyereségek, veszteségek felől. Az eljárásoknál számolt értékeket alább egy összehasonlító táblázatba foglaltam.

A P/L értékeket alapul véve arra a következtetésre jutunk, hogy ha az árfolyam nem esik rohamosan tovább, akkor a legjobb megoldás a Put Diagonal Dupla Calendar-rá alakítása. Azonban, ha további esést prognosztizálunk, akkor a Short rolling eljárás kedvezőbb veszteség értékeket bíztosíthat.

Ahhoz, hogy tisztább képet kapjunk, hasonlítsuk össze a fenti táblázatban szereplő értékeket 5% pontos IV emelkedés után.

Ugyanazokat a megállapításokat tehetjük. A legjobb átalakításnak a Convert to Calendar bizonyult.

A két táblázat együttes vizsgálatából láthatjuk, hogy a stratégia legfontosabb eleme a volatilitás.

Dupla Diagonal vs. Iron Condor

Mindkét stratégia az árak bizonyos sávban való mozgására épít. Mindkét stratégiára jellemző tehát, hogy Delta semlegességre törekszünk a kialakításuknál. Közös még bennük, hogy pozitív Theta-val bírnak, vagyis az idő mulása kedvezően hat a pozíciókra. A két stratégia legnagyobb eltérése, hogy teljesen másként viselkednek a volatilitás változása következtében. Még az Iron Condor stratégia negatív Vega, addig a Dupla Diagonal stratégia pozitív Vega értékeket vesz fel. Következésképp, míg a volatilitás emelkedése rontja az Iron Condor kockázati grafikonját, addig a volatilitás emelkedése erősíti a Dupla Diagonal profit görbéjét. A két stratégia együttes alkalmazása esetén csökkenthető a Vega kitettségünk.

Egy Dupla Diagonal stratégiát könnyedén átalakíthatunk Iron Condor stratégiává, ha zárjuk a közelebbi hónap eladott opcióit, majd újra felvesszük a pozíciót a távolabbi hónapra.

A Dupla Diagonal részletes, példával illusztrált bemutatásával a célom az volt, hogy közelebb kerülj a stratégiához és felismerd a benne rejlő potenciált. Nem javaslom azt, hogy dobd el az eddigi Short Strangle vagy Iron Condor kereskedéseid és innentől csakis a Dupla Diagonal stratégiát alkalmazd, hisz egyik sem rosszabb a másiknál. Viszont arra bíztatlak, hogy próbáld meg ötvözni a kettőt egymással.

Az Iron Condor és a Dupla Diagonal stratégia együttes alkalmazása esetén csökkenthető a volatilitás változásából eredő kockázat.

Alkalmazd együtt a két stratégiát

Először állítsd össze az Iron Condor stratégiádat. A lehetőségekhez mérten igyekezz azt minél több kontraktus számmal kialakítani, hogy az igazításhoz és az átalakításhoz minél pontosabb arányokkal tudj majd dolgozni. Az alábbi ábrán az Iron Condor stratégia, majd a Dupla Diagonal stratégiával ötvözött összetett pozíció jellegzetes P/L diagramját mutatom be.

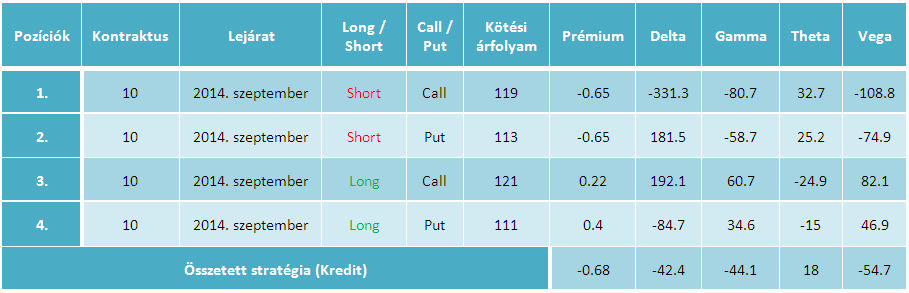

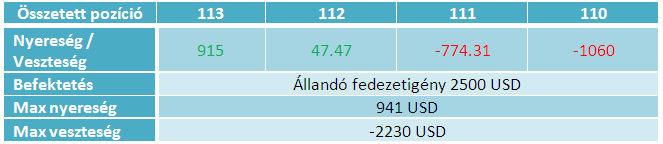

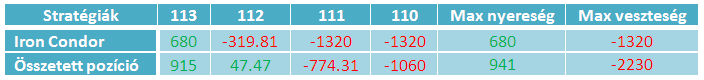

Nézzünk egy gyakorlati példát és hasonlítsuk össze a jellemzőket.

A vizsgált instrumentum: IWM

Az IWM árfolyama: 117 USD

A pozíció nyitás dátuma: 2014. augusztus 26.

A szeptemberi hónap IV értéke: 15.54%

Az októberi hónap IV értéke: 16.94%

Alakítsunk ki egy Iron Condor stratégiát az alábbi pozíciókkal.

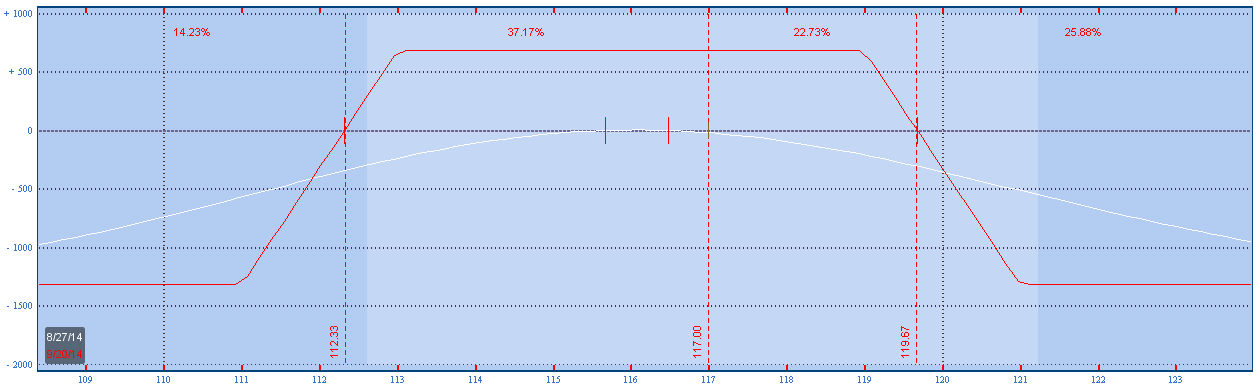

Nézzük meg az összetett stratégia P/L görbéjét.

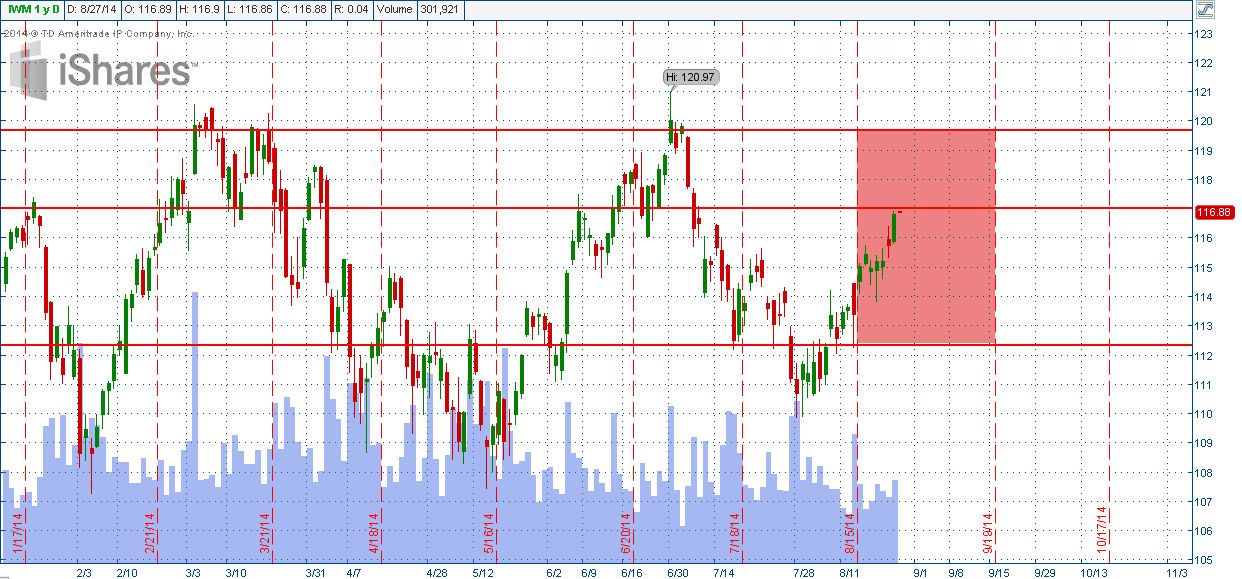

Természetesen a fedezeti pontokat vegyük szemügyre a charton is.

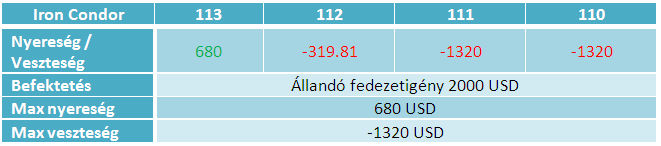

Ahhoz, hogy a lejáratkori megtérüléseket össze tudjuk hasonlítani a különböző árszinteken, foglaljuk őket egy táblázatba.

A következő feladatunk, hogy egy olyan Dupla Diagonal stratégiát találjunk, melynek eladott opcióinak kötési árfolyama megegyezik az Iron Condor vett opcióinak kötési árfolyamaival, valamint a Dupla Diagonal következő hónapra megvett opciói egy, vagy maximum két árszinttel még OTM irányba helyezkednek el. A célunk az, hogy csökkentsük a Vega kitettségünket.

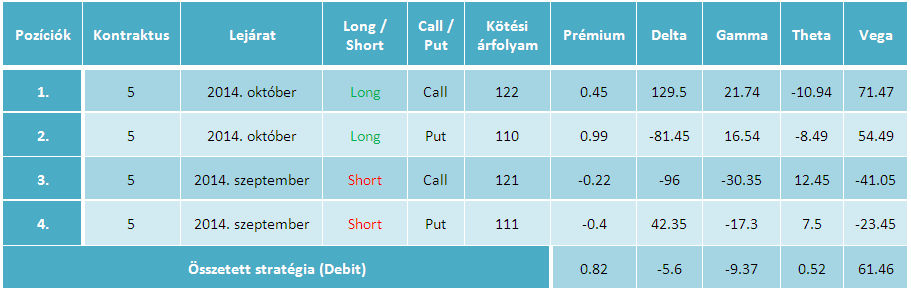

Előzetes kalkuláció után az alábbi Dupla Diagonal stratégiát alkalmazom.

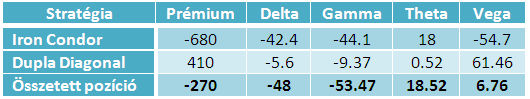

Nincs más dolgunk, mint a két stratégia görög betűit összeadni és máris megkapjuk az új, hibrid stratégiánkra jellemző értékeket.

Ha jól végeztük a számításokat, akkor a Vega közel nulla kell, hogy legyen. A fenti táblázatból is jól látszik, hogy míg az Iron Condor stratégia eseten 1% pontos IV emelkedés 54.7 USD-vel rontja pozíciónkat, addig a kevert stratégiánál ez 6.76 USD-vel javítja úgy, hogy a többi érték szignifikánsan nem változott.

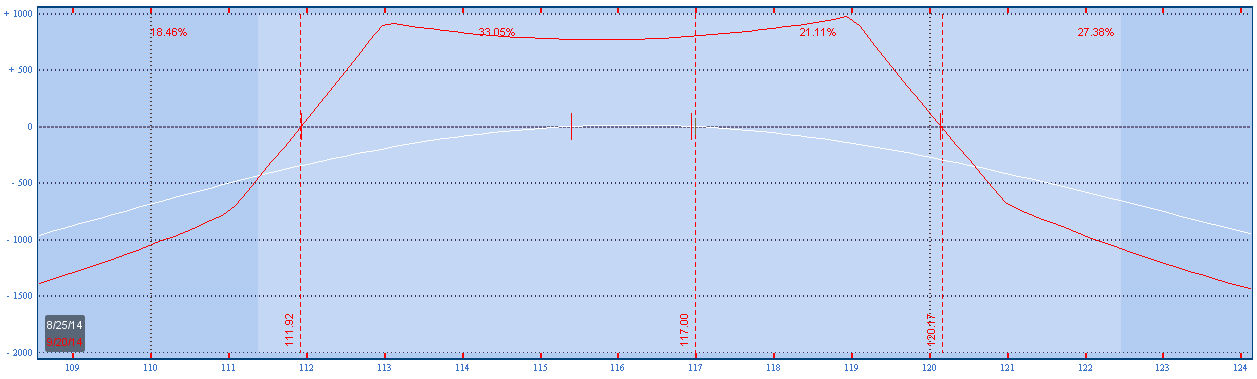

Most vessünk egy pillantást az így kialakított új stratégia P/L görbéjére.

Ha megvizsgáljuk a fedezeti pontokat a charton, azt tapasztalhatjuk, hogy egy kicsivel ugyan, de távolodtak egymástól.

Az összehasonlítás érdekében itt is vizsgáljuk meg a különböző árszinteken levő lejáratkori P/L értékeket.

Végezetül érdemes összevetni az Iron Condor és a hibrid stratégia P/L értékeit.

Az összetett stratégia esetén a maximális veszteség jóval nagyobb, mint az Iron Condor esetén, azonban ez a veszteség a jelenlegi árfolyamtól nagyon messze képződik. Még az instrumentum szokatlanul nagy elmozdulása esetén is jóval kifizetődőbb az Iron Condor stratégiát a Dupla Diagonal stratégiával vegyíteni.

Mikor ilyen stratégiát tervezel, fektess nagy hangsúlyt a volatilitás vizsgálatába! Ha a volatilitás az elmúlt időszakhoz képest alacsony, akkor nagyobb arányban alkalmazz Dupla Diagonal stratégiát, hogy növeld az összetett pozíció Vega értékét. Igaz ennek a fordítottja is, így ha a volatilitás magas, csökkentsd a Dupla Diagonal lábak arányát, hogy csökkentsd a Vega értékét.

Az összetett pozíció egyik hátránya, hogy nagyobb tőkét igényel, mint az Iron Condor, de ez az ára annak, hogy a Vega kitettséged csökkenteni tudjad.

Összegzés

A Dupla Diagonal nem túl közismert stratégia. A szakirodalmak után kutatva nem is találtam róla magyar nyelvű leírást. A legtöbb - ezzel a témával foglalkozó - angol nyelvű publikáció Dan Sheridan nevéhez fűződik, nekem is ő adott inspirációt a cikk megírásához.

Első ránézésre hiánypótló stratégiának tűnik, azonban csak kellő körültekintéssel alkalmazzuk. Mivel a volatilitás változása rendkívüli mértékben befolyásolja a P/L görbét, így kizárólag más stratégiák együttes alkalmazásával használjuk, így csökkentve Vega kitettségünket.

Az Iron Condor és a Dupla Diagonal stratégia együttes használata új távlatokat nyit meg az iránymentes kereskedéseidben.

Sikeres kereskedést kívánok!

Csaba